“Cuộc chiến” quảng cáo giữa các chuỗi bán lẻ dược phẩm Việt Nam: Công thức thành công là gì?

Theo trang Vietnam Briefing, thị trường dược phẩm Việt Nam được định giá khoảng 10 tỷ USD vào năm 2020, tăng gấp đôi so với 5 tỷ USD vào năm 2015. Hãng nghiên cứu thị trường IBM cho biết, quy mô của ngành dược Việt Nam có thể đạt 16,1 tỷ USD vào năm 2026, tốc độ tăng trưởng kép hàng năm (CAGR) là 16% (giai đoạn 2012 - 2021).

Thị trường dược phẩm Việt Nam đang trên đà tăng trưởng và trở nên hấp dẫn. Trong đó, mô hình chuỗi bán lẻ dược phẩm hiện đại, đạt chuẩn ngày càng phát triển mạnh mẽ và được người dùng ở các đô thị lớn ưa chuộng.

Cùng khám phá “cuộc chiến” quảng cáo của các chuỗi bán lẻ dược phẩm tại Việt Nam.

Ngành công nghiệp dược phẩm của Việt Nam là một trong những thị trường tăng trưởng cao nhất trong khu vực Đông Nam Á nhờ tăng trưởng kinh tế, thu nhập bình quân đầu người tăng và dân số già (tuổi thọ trung bình xấp xỉ 76 tuổi). Theo Ngân hàng Thế giới, số người Việt Nam từ 65 tuổi trở lên đạt 7,6 triệu người vào năm 2020, chiếm gần 7,9% tổng dân số cả nước. Tổng cục Thống kê (GSO) dự báo con số này sẽ đạt 18,1% vào năm 2040, làm tăng nhu cầu về chăm sóc sức khỏe người già. Thu nhập cao hơn dự kiến sẽ thúc đẩy nhận thức của người tiêu dùng Việt Nam đối với nhu cầu chăm sóc sức khỏe chất lượng cao và chăm sóc sức khỏe dự phòng bao gồm cả chi tiêu cho các thực phẩm bổ sung như vitamin, protein, calories,... Ngoài ra, một trong những nguyên nhân thúc đẩy ngành dược Việt Nam phát triển là tốc độ đô thị hóa nhanh chóng với dân số thành thị ở mức xấp xỉ 36,6 triệu người vào năm 2021.

Hệ thống sản xuất kinh doanh dược phẩm mở rộng với khoảng 250 nhà máy sản xuất, 200 cơ sở xuất nhập khẩu, 4.3000 đại lý bán buôn và hơn 62.000 đại lý bán lẻ. Các công ty dược lớn ở Việt Nam tập trung tại và xung quanh thủ đô Hà Nội, thành phố Hồ Chí Minh và một số tỉnh miền Tây Nam Bộ. Để đáp ứng nhu cầu của người tiêu dùng, các doanh nghiệp sản xuất dược phẩm lớn như Dược Hậu Giang, Bidiphar, Imexpharm, Pymepharco đã và đang đầu tư nâng cấp nhà máy, nhằm tạo đột phá phát triển các sản phẩm dược mới trong nước cũng như nâng cao sức cạnh tranh với các sản phẩm nhập khẩu.

Các doanh nghiệp sản xuất dược phẩm lớn đầu tư nâng cấp máy móc và nhân lực để phát triển sản phẩm

Nhiều doanh nghiệp lớn cũng tham vọng chiếm lĩnh thị trường bán lẻ dược phẩm bằng cách mở rộng hệ thống cửa hàng, cải tiến chất lượng dịch vụ và tạo dựng hình ảnh thương hiệu khác biệt. Các tập đoàn lớn như Thế giới di động và FPT Retail đã mạo hiểm vượt ra ngoài lĩnh vực kinh doanh truyền thống để gia nhập thị trường bán lẻ dược phẩm. Cụ thể, Thế Giới Di Động mua lại 40% cổ phần của An Khang, FPT tiến hành mua lại chuỗi Long Châu. Không những thế, nhiều chuyên gia cho rằng trong tương lai những chuỗi bán lẻ dược phẩm “cá mập” trên thế giới như Mercury (Philippines) hay Walgreens Boots Alliance (Mỹ), Lloyds Pharmacy (Anh)… sẽ gia nhập “cuộc đua” giành thị phần.

Mô hình chuỗi bán lẻ dược phẩm xuất hiện lần đầu tiên vào những năm 1940 ở nhiều nước châu Á có nền kinh tế và quy mô dân số tương đồng Việt Nam như Thái Lan (Boots Retail), Philippines (Mercury),... Tại nhiều quốc gia trên thế giới, thị trường bán lẻ dược phẩm khá tập trung với chỉ trên dưới 10 chuỗi nhà thuốc chia nhau thị phần tại mỗi quốc gia. Trong khi đó, số lượng nhà thuốc tư nhân nhỏ lẻ là không đáng kể.

Năm 2007, Phano Pharmacy là đơn vị tiên phong xây dựng mô hình chuỗi bán lẻ dược phẩm hiện đại tại Việt Nam. Sau đó, thị trường dần xuất hiện thêm vài cái tên khác như An Khang, Pharmacity, Long Châu,…

Phano Pharmacy là đơn vị tiên phong xây dựng mô hình chuỗi bán lẻ dược phẩm

Thời gian đầu, các chuỗi nhà thuốc phát triển khá chậm về quy mô số lượng cửa hàng. Một trong những lý do chính là bởi người tiêu dùng trong nước vẫn chưa thực sự quen với mô hình bán lẻ dược phẩm. Chỉ 1-2 năm trở lại đây, thị trường bán lẻ dược phẩm theo mô hình chuỗi mới thực sự gây được tiếng vang và khiến người tiêu dùng cũng như nhiều nhà đầu tư bắt đầu để ý. Đây cũng là thời điểm nhiều tên tuổi mới trong và ngoài nước gia nhập thị trường như Vistar Pharmacy, KU.DOS Pharmacy, Century Pharma…

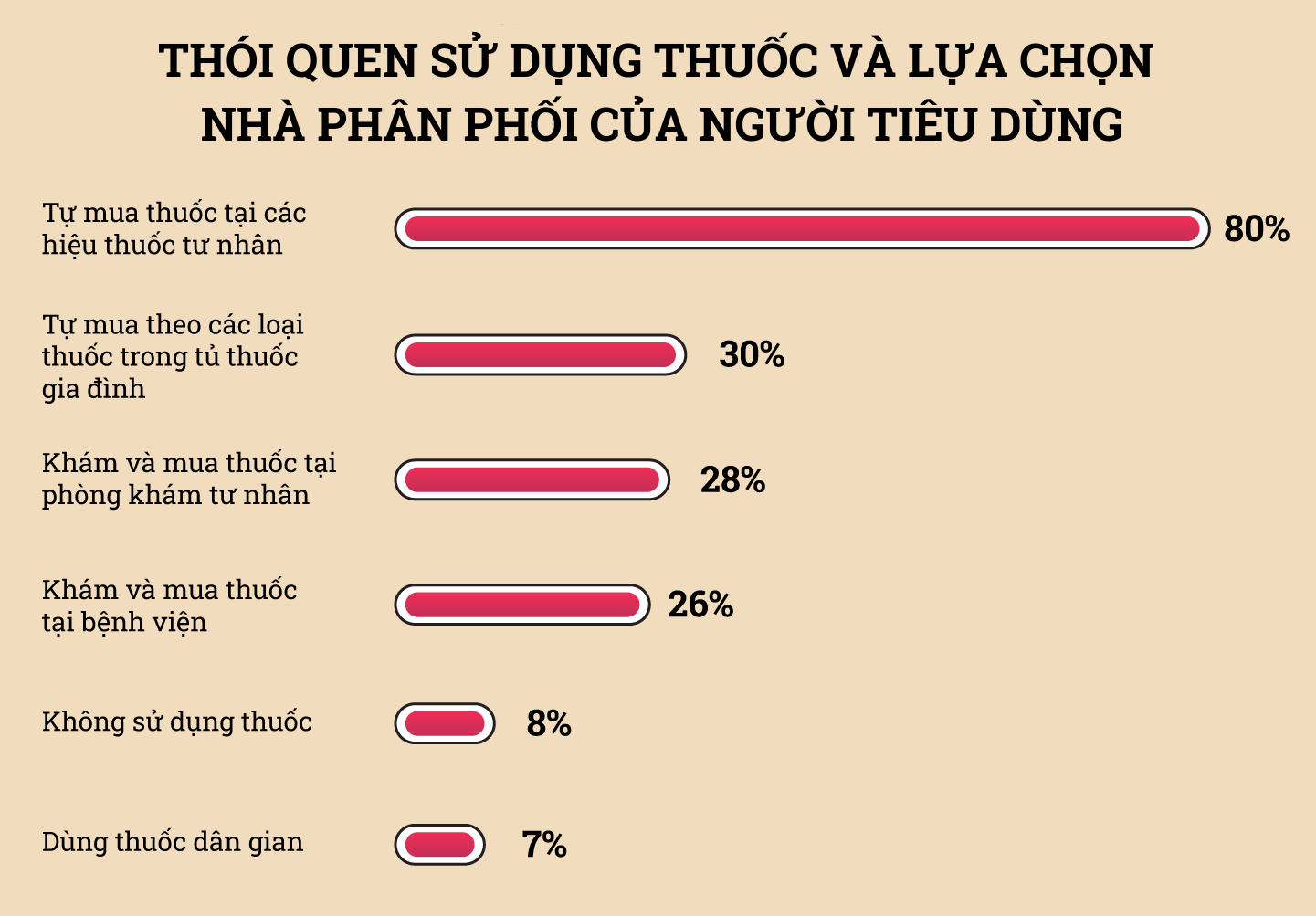

Theo nghiên cứu thực hiện bởi Mạng lưới Doanh nghiệp Việt Nam - Liên minh Châu Âu (EVBN), 80% cá nhân ở Việt Nam mua thuốc từ các hiệu thuốc tư nhân và tự mua thuốc thay vì tìm gặp bác sĩ. Người tiêu dùng có thể mua thuốc mà không cần đơn, họ thường tham khảo ý kiến của người thân hoặc bạn bè để đưa ra quyết định khi mua thuốc.

80% cá nhân ở Việt Nam tự mua thuốc tại nhà thuốc thay vì tìm gặp bác sĩ

Trước thực trạng thuốc không có nguồn gốc xuất xứ và thuốc giả tràn lan trên thị trường, người tiêu dùng thường lựa chọn các cửa hàng thuốc có thương hiệu nổi tiếng được nhiều người biết đến. Điều này giúp các chuỗi nhà thuốc chuyên nghiệp, đạt chuẩn và có thương hiệu riêng tại Việt Nam “ghi điểm” trong mắt người tiêu dùng và tăng trưởng mạnh mẽ, “đánh bại” các nhà thuốc nhỏ lẻ trên thị trường. Đặc biệt, chuỗi bán lẻ dược phẩm còn được người tiêu dùng ưu tiên lựa chọn nhờ có nhiều cửa hàng nằm ở vị trí thuận tiện, giúp tiết kiệm thời gian và dễ dàng mua thuốc bất cứ khi nào.

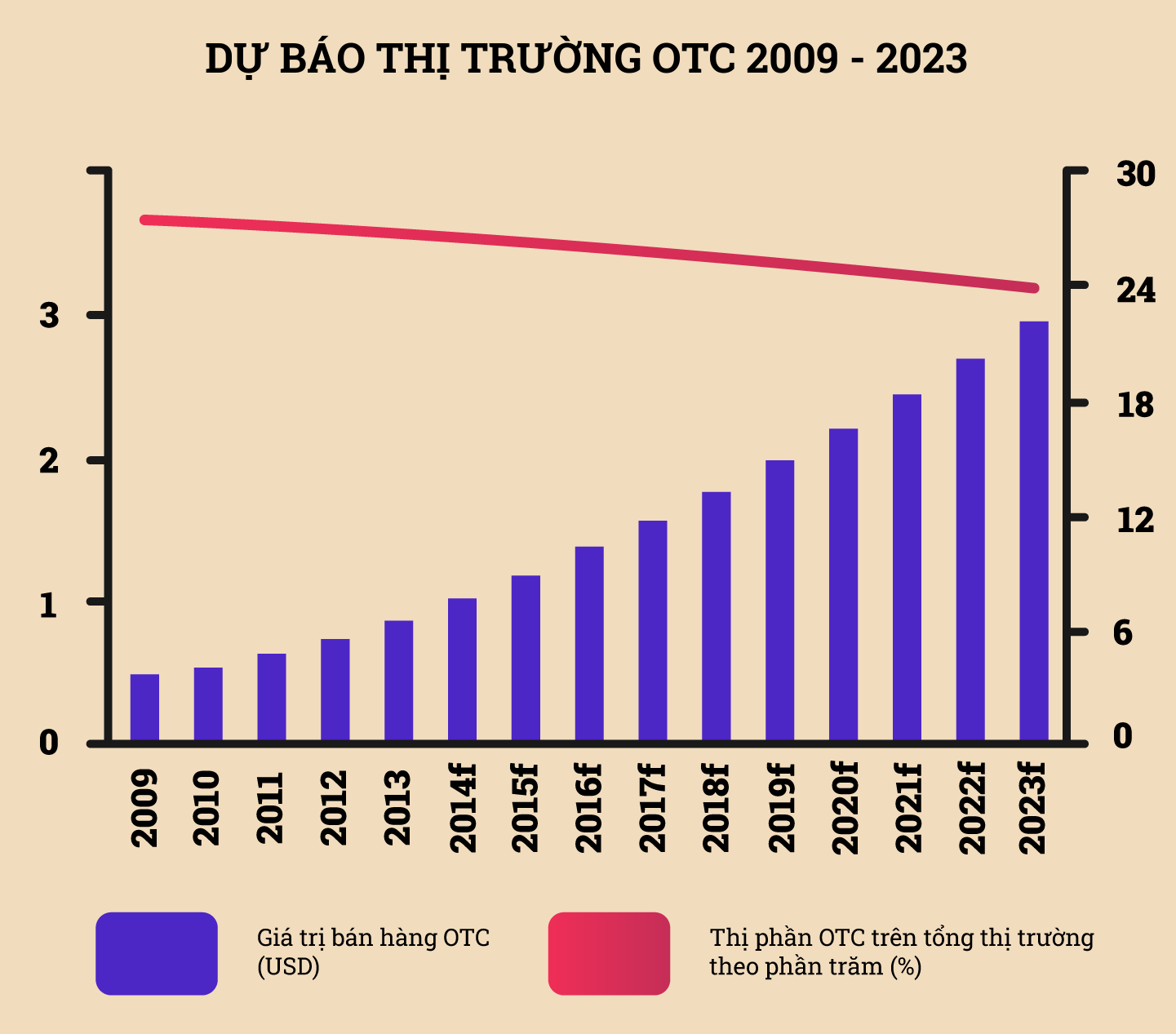

Lĩnh vực phân phối thuốc được chia thành 2 kênh là phân phối theo bệnh viện (ETC) và phân phối theo nhà thuốc bán lẻ (OTC). Hiện tại, kênh ETC chiếm 68% thị trường thuốc và kênh OTC chiếm 32% còn lại. Tuy nhiên, các doanh nghiệp đang dần chuyển từ kênh ETC sang kênh OTC do chính sách mới từ Bộ Y tế yêu cầu các bệnh viện ưu tiên thuốc nội hơn do có giá cả rẻ hơn. Việc mở rộng sang kênh OTC sẽ giúp các chuỗi bán lẻ dược phẩm uy tín tại Việt Nam củng cố vị thế, đảm bảo khả năng cạnh tranh trên thị trường và tránh bị ảnh hưởng bởi các chính sách, chủ trương của ngành y tế.

Kênh OTC đạt được mức tăng trưởng mạnh mẽ trong vài năm qua, có khả năng đạt 2,96 tỷ USD vào năm 2023

Tại Việt Nam, quảng cáo dược phẩm thường bị hạn chế và tất cả các tài liệu quảng cáo phải được đăng ký thông qua Cục Quản lý Dược. Tuy nhiên, luật quảng cáo tự do hơn đối với thuốc không kê đơn tại nhà thuốc bán lẻ (OTC). Các hoạt động tiếp thị người tiêu dùng của OTC được phép thông qua tạp chí, báo giấy, cũng như tờ rơi và tài liệu quảng cáo. Đây là lợi thế giúp các chuỗi bán lẻ dược phẩm Việt Nam gia tăng nhận diện và thu hút khách hàng tiềm năng.

Sự gia nhập của nhiều thương hiệu mới cùng những dự báo lạc quan về thị trường dược phẩm Việt Nam đã khiến “cuộc chiến” giữa chuỗi bán lẻ dược phẩm trở nên nóng hơn bao giờ hết. Bên cạnh việc mở rộng thị trường, nâng cao chất lượng sản phẩm và chất lượng dịch vụ, các “ông lớn” trong chuỗi bán lẻ dược phẩm còn đầu tư vào hoạt động truyền thông - quảng cáo để nâng cao năng lực cạnh tranh.

1. Pharmacity

Một trong những chuỗi cửa hàng quen thuộc với người dân Việt Nam là Pharmacity, được thành lập vào năm 2011 tại TP. Hồ Chí Minh. Tháng 3 vừa qua, Pharmacity vừa khai trương nhà thuốc thứ 1.000 tại Việt Nam, trở thành chuỗi bán lẻ dẫn đầu thị trường dược phẩm với số lượng cửa hàng lớn nhất trong các chuỗi nhà thuốc hiện có.

Theo khảo sát do BEAN thực hiện vào tháng 2/2020, Pharmacity dẫn đầu bảng xếp hạng nhận diện thương hiệu với 74% trong số 179 người tham gia cuộc khảo sát biết về họ. Thống kê từ công cụ SocialHeat của YouNet Media cho thấy, từ 9/2021 - 11/2021 Pharmacity là xếp thứ hai về lượt thảo luận trên mạng xã hội với 32% thị phần. Những hoạt động tạo ra nhiều tương tác nhất cho Pharmacity thường xoay quanh các bài đăng của influencer (Gia đình Đăng Khôi, An Phương) hoặc bài đăng trên fanpage của đối tác (VitaDairy) nhắc đến Pharmacity với vai trò nhà phân phối. Bên cạnh đó, Pharmacity cũng tổ chức nhiều hoạt động để thu hút lượng tương tác từ người dùng như tổ chức mini game, chương trình khuyến mãi, giới thiệu sản phẩm mới, chuỗi livestream cùng bác sĩ…

Ngoài “phủ sóng” mạng xã hội, Pharmacity cũng thường xuyên truyền thông trên báo chí để nâng cao uy tín thương hiệu và tiếp cận đa dạng đối tượng khách hàng.

Pharmacity xuất hiện trên các trang báo nổi tiếng như VnExpress, Tuổi Trẻ,...

2. Long Châu

Long Châu ban đầu được thành lập vào năm 2007, là một cửa hàng thuốc riêng lẻ nhưng đã phát triển nhanh chóng trở thành một chuỗi hiệu thuốc nổi tiếng tại khu vực Nam Bộ. Lợi thế của Long Châu nằm ở lượng SKU (đầu thuốc trong kho hàng) nhiều gấp 6-7 lần so với các nhà thuốc khác, giúp doanh thu trên cửa hàng luôn dẫn đầu thị trường. Năm 2017, FPT Retail chính thức bắt đầu gia nhập thị trường dược phẩm bằng việc mua lại Long Châu và mở thêm 75 cửa hàng tại các tỉnh thành Việt Nam.

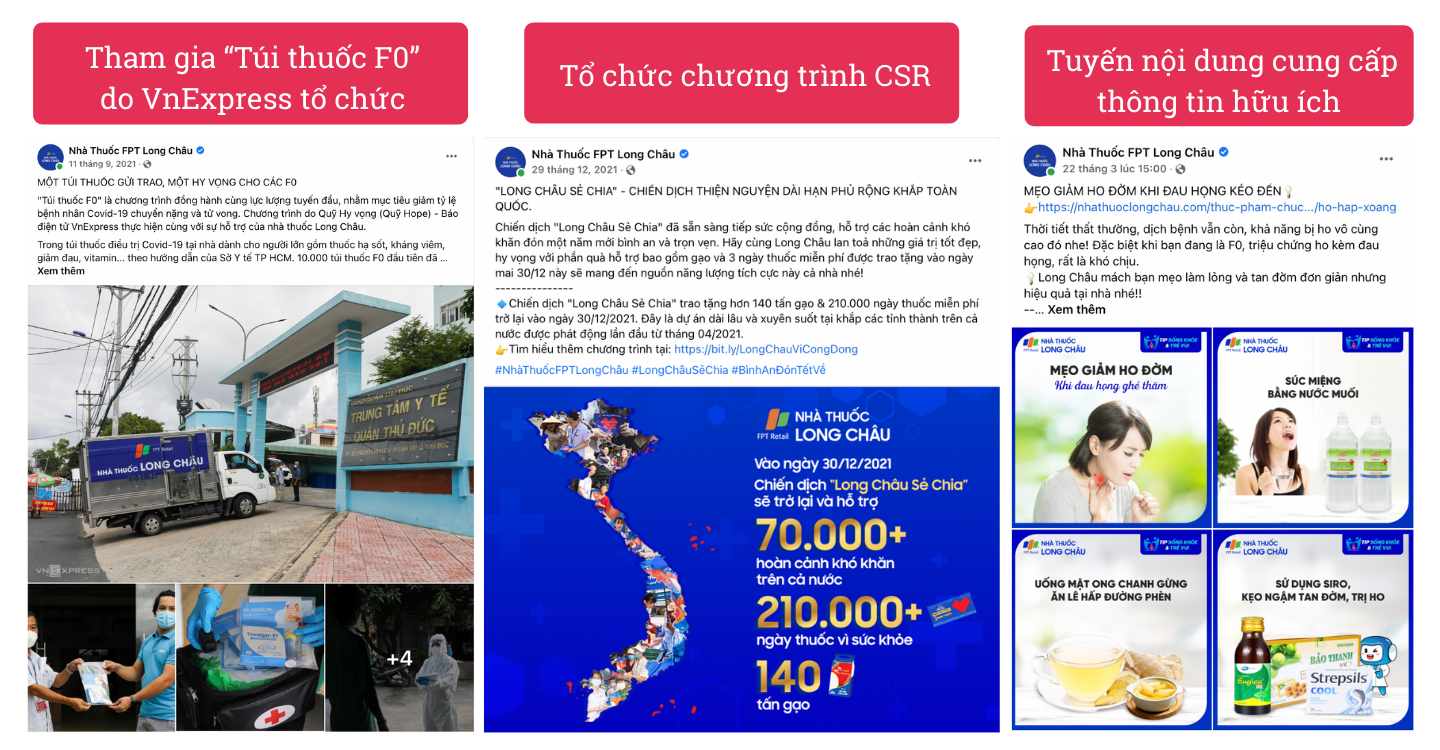

FPT Long Châu là cái tên được nhắc đến nhiều nhất trên mạng xã hội thời gian trong giai đoạn 9/2021 - 11/2021 với 36,75% thị phần. Trong đó, chương trình CSR (trách nhiệm xã hội) đồng hành hỗ trợ bà con giai đoạn bình thường mới “Long Châu Sẻ Chia” và tham gia hoạt động “Túi thuốc F0” do VnExpress tổ chức là những hoạt động giúp chuỗi nhà thuốc này dẫn đầu về lượt thảo luận và đứng thứ 2 về chỉ số cảm xúc tích cực. Với 1896 bài đăng trong 3 tháng - gần như gấp đôi Pharmacity và An Khang, FPT Long Châu là thương hiệu có số lượng chiến dịch được triển khai nhiều và đều đặn nhất.

Tương tự Pharmacity, FPT Long Châu cũng thường xuyên xuất hiện trên các trang báo uy tín. Gần đây nhất, FPT Long Châu tiếp tục ghi điểm với hoạt động CSR trợ giá và tặng thuốc điều trị Covid cho người nghèo.

3. Trung Sơn Pharma

Trung Sơn Pharma được biết đến là chuỗi nhà thuốc lâu đời và lớn nhất miền Tây. Tuy đã hoạt động hơn 24 năm, những năm gần đây Trung Sơn Pharma mới mở rộng thị trường bằng mô hình chuỗi. Hiện hệ thống có 108 cửa hàng tại TP Hồ Chí Minh, Cần Thơ và các tỉnh Đồng Bằng Sông Cửu Long.

Một trong những chiến dịch rầm rộ, giúp Trung Sơn Pharma gây dấu ấn trên thị trường là “Mừng nhà thuốc 100” hợp tác cùng YouTuber Khoai Lang Thang và nhạc sĩ Bùi Công Nam.

Ngoài ra, Trung Sơn Pharma cũng thực hiện các tuyến nội dung hợp tác với Food Blogger Ninh Tito và Bác sĩ Bạch Dương để quảng bá sản phẩm, cung cấp nội dung hữu ích cho khách hàng. Khi đại dịch còn hoành hành nhiều nơi, Trung Sơn Pharma phát động nhiều chương trình lan tỏa giá trị nhân văn, hỗ trợ tích cực cho việc chăm sóc sức khỏe cộng đồng như tặng 100.000 khẩu trang y tế cho người lao động, tặng 1.000 chai gel sát khuẩn, tặng 70.000 khẩu trang vải kháng khuẩn Protect Mask cho khách hàng toàn hệ thống,... Những hoạt động truyền thông và các chiến dịch CSR của Trung Sơn Pharma đều được truyền tải nghiêm túc, bài bản trên báo chí.

4. An Khang

Đối thủ của FPT trên thị trường công nghệ - Thế Giới Di Động cũng tận dụng kinh nghiệm vận hành chuỗi bán lẻ và mở rộng kinh doanh sang mảng dược phẩm bằng việc mua lại chuỗi nhà thuốc An Khang. Đến nay, An Khang đã có 205 cửa hàng trên toàn quốc và đang tập trung xây dựng mô hình kinh doanh mới để nhân rộng mạnh mẽ trong thời gian tới.

Nhà thuốc An Khang nổi bật với các tuyến nội dung liên quan đến con người như An Khang trong tôi là, Humans of An Khang. Trên fanpage, chuỗi dược phẩm thường xuyên đăng tải các thông tin quảng bá sản phẩm, bắt trend,... So với 3 thương hiệu trên, hoạt động truyền thông của An Khang khá “mỏng” với số lượng bài đăng ít (bằng ⅓ FPT Long Châu) và nội dung chưa đa dạng. Theo báo cáo của YouNet Media, tên tuổi nhà thuốc An Khang được nhắc đến nhiều nhất trong ”lùm xùm” sự việc thuê mặt bằng của Thế Giới Di Động.

Với đà tăng trưởng mạnh mẽ của thị trường dược phẩm Việt Nam, các doanh nghiệp trong và ngoài nước gia nhập “sân chơi” bán lẻ dược phẩm theo mô hình chuỗi cửa hàng hứa hẹn sẽ tiếp tục tăng trong tương lai. Điều này đặt ra thách thức buộc các chuỗi bán lẻ dược phẩm mới phải đầu tư vào chất lượng sản phẩm, dịch vụ khách hàng, ứng dụng công nghệ cũng như các chiến dịch quảng cáo phù hợp. Cùng điểm qua một số chiến lược giúp các thương hiệu chuỗi nhà thuốc như Pharmacity, Long Châu, An Khang,... thành công!

- Mở rộng quy mô nhưng vẫn đảm bảo quản trị sự đồng nhất về chất lượng sản phẩm và dịch vụ khách hàng. Tư vấn thông tin đúng và hữu ích, trưng bày đa dạng sản phẩm và gia tăng trải nghiệm mua sắm giữa các cửa hàng khác nhau trong chuỗi.

- Chính sách giá hợp lý, không chênh lệch quá nhiều so với các nhà thuốc tư nhân. Tổ chức nhiều chương trình khuyến mãi, chương trình chăm sóc khách hàng thân thiết (thẻ thành viên).

- Tương tác và kết nối với người dùng trên kênh truyền thông online như mạng xã hội, đồng thời có chiến lược lựa chọn và sử dụng KOL phù hợp, hiệu quả. Theo dõi và thường xuyên lắng nghe người dùng trên mạng xã hội để kịp thời nắm bắt các phản hồi tiêu cực về chất lượng dịch vụ và xử lý khủng hoảng kịp thời.

- Xây dựng thương hiệu có kết nối cao về mặt cảm xúc và truyền cảm hứng cho người dùng bằng các hoạt động CSR phù hợp với bối cảnh xã hội.

Bài viết có tham khảo nội dung từ:

Vietnam’s Growing Pharmaceutical Industry

Báo cáo Brand Audit các thương hiệu chuỗi nhà thuốc 2021

Thực hiện: Advertising Vietnam

Nội dung: Tâm Thương

Thiết kế: Đạt Đặng

LongformCase StudyEditor's Picks

“Cuộc chiến” quảng cáo giữa các chuỗi bán lẻ dược phẩm Việt Nam: Công thức thành công là gì?

Cùng chuyên mục

TVC Hawaii - Masteri Waterfront: Một trải nghiệm giàu xúc cảm với ngành bất động sản

Trong năm 2023, thị trường bất động sản trải qua nhiều biến động khi khó khăn bao trùm và thanh khoản trầm lắng. Trong bối cảnh ấy, nhà phát triển bất động sản quốc tế Masterise Homes quyết định ra mắt TVC “Thành Công Theo Cách Riêng” để giới thiệu phân khu Hawaii - Masteri Waterfront.

Phuc Nguyen

17 Thg 04 2024

Học hỏi cách triển khai AR từ các thương hiệu nổi tiếng: Burberry, L‘Oréal, Amazon,...

AR có nhiều ứng dụng trong thế giới thực và một lĩnh vực mà AR đã được áp dụng đó là trải nghiệm của khách hàng. Các công ty có tư duy tiến bộ đang sử dụng ứng dụng AR trong suốt hành trình của khách hàng để tạo ra những tương tác thú vị hơn với người dùng của họ.

Ori Marketing Agency

Ori Marketing Agency

Theo dõi bởi 106 người

Ori Marketing Agency

17 Thg 04 2024

Adobe Premiere Pro tích hợp Adobe Firefly: Giúp nhà sáng tạo kéo dài video, thêm hoặc xóa vật thể bằng AI nhanh chóng

Các công cụ, tính năng về AI đang được sử dụng ở đa dạng các lĩnh vực thương hiệu. Được biết, sắp tới Adobe cũng sẽ bắt đầu thêm Adobe Firefly (một ứng dụng web AI tạo sinh) vào các tính năng của Adobe Premiere Pro, giúp cho nhà sáng tạo đơn giản hoá các tác vụ phức tạp và tối ưu hoá thời gian chỉnh sửa video.

Giải mã lý do về chuyến thăm Việt Nam “đầy bất ngờ” của CEO Apple Tim Cook

Theo thông cáo báo chí mới nhất của Apple, ông Tim Cook, CEO Apple, có chuyến thăm Việt Nam trong vòng 2 ngày. Đây là dịp để ông kết nối với các nhà sáng tạo, sinh viên, lập trình viên Việt Nam và dự kiến xây dựng các hoạt động liên quan đến giáo dục trong tương lai.

© Advertising Vietnam - All rights reserved

Bình luận

Bình luận